486  V minulých dílech našeho seriálu o příčinách Krize s největším „K“ v dějinách jste se dozvěděli, jak z hypoték udělat dluhopisy, jak ze špatně prodejných dluhopisů udělat tři malé do školky, z nichž jeden bude prodejný zatraceně dobře, jak se zbavit povinnosti jistit se kapitálem, zkrátka jak z ničeho vyrábět zlato. A to pořád ještě nic nevíte.

V minulých dílech našeho seriálu o příčinách Krize s největším „K“ v dějinách jste se dozvěděli, jak z hypoték udělat dluhopisy, jak ze špatně prodejných dluhopisů udělat tři malé do školky, z nichž jeden bude prodejný zatraceně dobře, jak se zbavit povinnosti jistit se kapitálem, zkrátka jak z ničeho vyrábět zlato. A to pořád ještě nic nevíte.

V minulých dílech našeho seriálu o příčinách Krize s největším „K“ v dějinách jste se dozvěděli, jak z hypoték udělat dluhopisy, jak ze špatně prodejných dluhopisů udělat tři malé do školky, z nichž jeden bude prodejný zatraceně dobře, jak se zbavit povinnosti jistit se kapitálem, zkrátka jak z ničeho vyrábět zlato. A to pořád ještě nic nevíte.

V minulých dílech našeho seriálu o příčinách Krize s největším „K“ v dějinách jste se dozvěděli, jak z hypoték udělat dluhopisy, jak ze špatně prodejných dluhopisů udělat tři malé do školky, z nichž jeden bude prodejný zatraceně dobře, jak se zbavit povinnosti jistit se kapitálem, zkrátka jak z ničeho vyrábět zlato. A to pořád ještě nic nevíte.Píší se sladká léta nového tisíciletí a všichni jsou nadmíru spokojení. Lid proto, že se z žádosti o hypotéku stala nudná formalita, ti nahoře pak proto, že byznys kvete a bonusy rostou do nebes… Proč to těm chudákům komplikovat, že? Pak ale někoho napadlo, že by to přece jen mohlo sypat ještě víc:

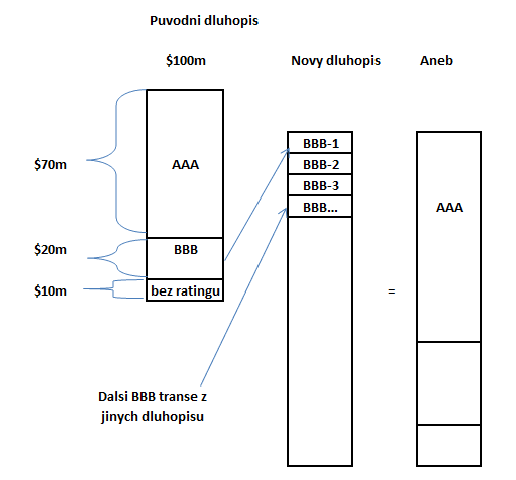

Minule jsme si říkali, jak z hypoték udělat dluhopis. A jak ten dluhopis rozdělit na tranše. Jedna z nich je AAA, ta je super. Jenže pořád nám tady zbývá pár dalších, které už nejsou tak atraktivní a prodávají se podstatně hůře. Ovšem lidská kreativita, je-li stimulována představou dostatečných finančních zisků bez větší námahy, je nekonečná…

Dluhopisy plodí dluhopisy plodí dluhopisy plodí…

Génie v bance Drexel Burnham Lambert (v 70. a 80. letech patřila k nejdůležitějším na světě a proslavila se i vynálezem junk dluhopisů; zkrachovala později z příčin, které se našeho článku netýkají) tak napadlo něco dalšího. Když můžeme dávat dohromady hypotéky, abychom vytvořili dluhopisy, proč nedat dohromady i tranše těchto dluhopisů a nevytvořit další dluhopis?

Jak ho nazvat? Nejlépe nějak tak, aby nikdo nepoznal, o co vlastně běží. Co třeba zajištěná dluhová obligace (Collateralized debt obligation, CDO)? Postup je úplně stejný jako posledně: zase máme své Simony, Michaly a Emily, jenom hypotéky nahradíme tranšemi. Z hromady neprodejných tranší jsme mávnutím proutku vytvořili další AAA obligaci. Sláva čarodějům, proces může pokračovat dále!

Kdyby tohle byl poslední krok a trh v tuhle chvíli zkolaboval, byl by to problém – ale zdaleka ne takový jako krize, kterou jsme měli. Na to byla potřeba ještě několik dalších ingrediencí.

Perpetuum mobile a útok, který nepřišel

Zvídavému čtenáři teď možná něco vrtá hlavou. Jak je možné, že to všechno nikdo neshortoval? Lidé přece věděli, že subprime není žadná kvalita? Důvod je jednoduchý – bylo to příliš drahé a obtížné. Shortování je sice hezké teoreticky, v praxi má ale spoustu háčků.

Chcete-li shortovat dluhopis, musíte si ho nejdřív půjčit – a platit nejen úroky z dluhopisu, ale taky poplatky za půjčení. Majitel vám ho může kdykoli stáhnout a vy musíte rychle shánět nový nebo uzavřít pozici – a dluhopisy nejsou ani zdaleka tak likvidní jako akcie.

I když víte, že je někde bublina, odhadnout, kdy praskne, je těžké. U hypoték to přitom bylo ještě horší, protože mechanismy, které jsem popsal, pumpovaly do systému další a další peníze: více lidí dostalo hypotéku, prodalo se víc domů, ceny rostly. Rostoucí ceny nemovitostí znamenaly, že rostla i poptávka po hypotečních dluhopisech. A to pumpovalo do hypoték další peníze, které zase zvyšovaly ceny… Prostě finanční perpetuum mobile.

Vyrovnávání rozpočtu: dnes prodám, zítra koupím

Opravdu zvědavému čtenáři pak vrtá hlavou ještě jedna otázka. Odkud se braly všechny ty peníze? Vždyť je nakonec potřeba hypotéku zaplatit. Přestože tomu někteří lidé nevěří, i banky musejí mít své účty na konci dne vybalancované. Pokud bance nějaké peníze chybí, chce to buď prodat nějaká aktiva, nebo si půjčit.

Na mezibankovním trhu si banka může půjčit krátkodobě, bez ručení, ale to není vždy optimální. Většina půjček se proto dělá poněkud jinak, přes takzvaná repa.

Repo je zkratka z anglického repurchase agreement, to znamená smlouva o zpětném nákupu. V podstatě je to krátkodobá půjčka s jistinou. Představte si, že nutně potřebujete hotovost. Máte nějaká aktiva, například dluhopisy, ale nechcete je doopravdy prodat. Co uděláte, je, že si najdete protistranu pro repo transakci: dohodnete se, že vy protistraně „prodáte“

svůj dluhopis, ale zítra (nebo za nějakou krátkou dobu) ho zase „koupíte“ zpátky, za sumu navýšenou o úrok, který po vás protistrana za „zapůjčení hotovosti“ chce. Pokud obchod provedete a mezitím zkrachujete, protistrana si ponechá obligace, které jste jí zastavili, a prodá je. A protože se tržní cena obligací může pohybovat, protistrana se jistí a nasadí tzv. haircut, rizikovou přirážku. Jinými slovy, pokud máte dluhopis v hodnotě 1 000 USD, půjčí vám třeba jenom 990 dolarů. Jaký bude haircut, záleží na kvalitě jistiny – pro státní dluhopisy je obvykle velice malý či žádný, pro firemní či hypoteční o něco větší.

V podstatě vždycky si takhle můžete půjčit od centrální banky (sazba, kterou zaplatíte, je ona repo sazba, s níž např. ČNB kontroluje krátkodobé úrokové sazby). Jisticí cenné papíry ale musejí být vysoké kvality. Řekněme AAA. Napadá vás něco? Nejspíš to samé, co napadlo bankéře. Máme přece hromadu hypotečních dluhopisů s AAA ratingem, takže získat nějakou hotovost není problém!

Nechtěli byste hypotéku? Nebo rovnou dvě?

Ale zpátky k našemu příběhu. Opustili jsme ho ve chvíli, kdy jsme začali vytvářet dluhopisy z tranší jiných dluhopisových tranší. To naše perpetuum mobile pohánělo o trochu rychleji. Celkové množství dluhopisů však bylo pořád omezené tím, kolik jste mohli vytvořit hypoték. Na vrcholu byla hodnota všech hypotečních obligací cca jeden bilion dolarů. Každá hypotéka byla jištěna nemovitostí, takže aby přišel vniveč celý bilion, musela by cena většiny nemovitostí v Americe klesnout na nulu.

Kdyby přišla krize v tuto chvíli, dal se očekávat pád cen nemovitostí zhruba o 25 %, takže by očekávané ztráty dosáhly 250 miliard dolarů – podstatně méně, než co jsme viděli.

Jenže najednou se stala ve světě hypoték opravdu zvláštní věc. Poptávka a nabídka si prohodily role. V normálním světě je převis poptávky na straně půjčujících si a banky si můžou vybírat. V světě před krizí však vznikl převis poptávky na straně bank – investiční banky požadovaly hypotéky, které by mohly sekuritizovat, přeměnit na dluhopisy a poté CDO. Kvalita hypoték už je v té chvíli naprosto nezajímala. Byly placeny za sekuritizaci, ne za kvalitu dluhopisů. Subprime brokeři přeřadili na ještě vyšší rychlostní stupeň a produkovali více a více a více hypoték. V té době už většinou ne na koupi domu, ale k refinancování – šlo v podstatě o použití nemovitosti jako bankomatu. „Vybrané“ peníze byly vzápětí utraceny za nové auto, poplatky za školu dětem, dovolenou, operaci atd. Kvalita hypoték samozřejmě klesla…

Když se má člověk dobře, má rád svoje politiky. Banky na sekuritizaci taky hezky vydělají a bankéři si přijdou na své bonusy (ze kterých si stát zase ukousne daň, stejně tak jako z růstu ceny nemovitostí). Investoři mají dluhopis s vysokým úrokem a ratingem AAA. Všichni jsou spokojení a šťastní… A pak to všechno praskne!

Ale o tom až příště…